目次

[非表示]サラリーマンと個人事業主との申告の違い

サラリーマンは所得税に関し、本人の代わりに勤め先の企業が毎月給与から天引きをし、年末に納付しています。そのため、本人が直接所得税を支払うことや申告する必要がありません。しかし、個人事業主は自身で商売の結果を申告し、年末に一年分の所得税を納めなければなりません。

申告納税制度

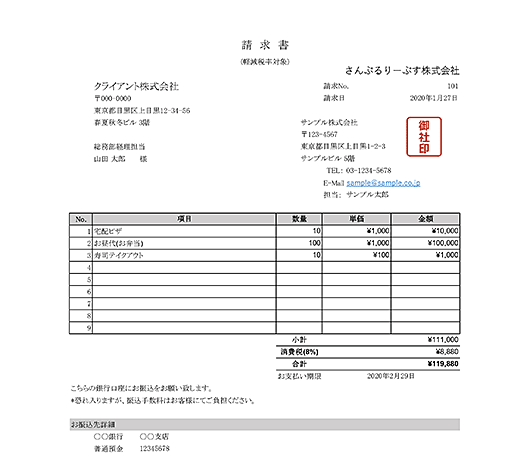

日本の税法は、納税者が税法に則って所得金額と税額を正しく計算し納税するという申告納税制度を採用しています。そのため、一年間の所得税を計算して正確な数字を出すには、日々の取引について記録し、書類を残しておかなければなりません。そして申告の方法は、白色申告と青色申告の二種類があります。

白色申告

所得税法上、白色申告は「青色申告以外の申告書」とされています。原則として、前々年・前年の所得が300万円以下であるなら記帳する義務はありません。そのため白色申告は、青色申告に比べて記帳方法が簡単です。しかしその反面、青色申告のような特典を受けることができません。注意すべきことは、平成26年から白色申告についての改定が行われます。それは300万円以下に関わらず、すべての人が記帳と帳簿保存をしなければならなくなりました。

青色申告

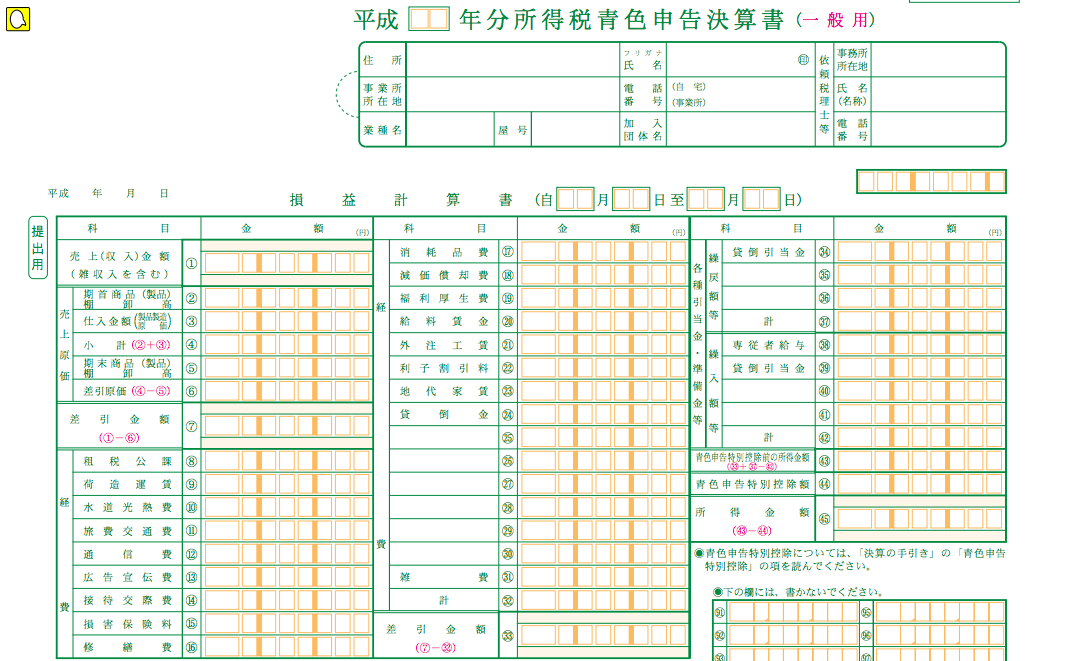

青色申告は、記帳など白色申告よりも記帳の方法が厳しくなっています。原則として、簿記による帳簿の記帳が必要とされます。例えば、仕訳帳・総勘定元帳・固定資産台帳・現金出納帳などが挙げられます。しかし、その分白色申告にはない特典が受けることができます。その特典とは「青色申告特別控除」「青色事業専従者給与」「貸倒引当金(※)」「純損失の繰越しと繰戻し」などがあります。さらに、税務署で申し込むと無料で記帳説明会や税理士などの税の専門家が行う記帳指導を無料で受けることもできます。

(※)貸倒引当金とは、事業所得を生ずべき事業を営む青色申告者で、その事業の遂行上生じた売掛金、貸付金などの貸金の貸倒れによる損失の見込額として、年末における貸金の帳簿価額の合計額の5.5%以下の金額を貸倒引当金勘定へ繰り入れたときは、その金額を必要経費として認めるというものです。ただし、金融業の場合は 3.3%になります(一括評価)。なお、貸金のうち、貸倒れその他これに類する一定の事由による損失の見込額については、それぞれの事由に応じた限度額までを、貸倒引当金勘定に繰り入れることができますが(個別評価)、その際必要経費に算入された金額の計算の基礎となった貸金は一括評価を行う帳簿価額の合計額から除かれます。(国税庁「No. 2070 青色申告制度 」より)