目次

[非表示]軽減税率制度の実施により、普段の買い物はもちろん、会社の経理でも、複数の消費税率を扱うことによる影響が出ています。一方で、軽減税率制度のことをよく理解しないまま日常生活を送られている方もいらっしゃるでしょう。

そこで今回は、軽減税率の概要から対象品目・対応方法までを簡単・わかりやすくまとめます。

なお、軽減税率が開始された2019年10月1日から、9か月後の2020年6月30日までは、キャッシュレス決済によるポイント還元があります。

詳しくは、キャッシュレス決済のポイント還元制度についての記事をご覧ください。

※この記事は、2020年3月現在の情報を基に作成しています。

軽減税率制度とは?複数税率と同じ?

軽減税率とは「特定の商品の消費税を一般的な消費税よりも低くする」制度です。異なる消費税が2種類混在することから、複数税率と言われることもあります。日本では、2019年10月1日から開始され、終了期間は設定されていません。

2020年現在は、一般的な商品にかかる税率が10%、酒類を除く飲食料品や新聞などが8%の軽減税率と設定されています。ただし、「食品の持ち帰りは軽減税率の対象になるが、外食は対象外(通常の税率)になる」など、区分が複雑です。詳しい対象品目や間違いやすい例については、次の段落をご確認ください。

軽減税率導入によって影響を受けるのは一般消費者だけではありません。企業であっても、経費処理の際には税率ごとの区分が必要です。取引商品や仕入れの適用税率の確認、請求書や領収書といった伝票類の記載方法の変更、消費税の申告方法の変更など、企業や小売店に求められる対応は少なくありません。

軽減税率の対象品目とは?具体的に知っておこう

ここでは、軽減税率の対象になる商品や切り分けを具体的に解説します。

最も身近な軽減税率の対象は、飲食料品です。

スーパーなどで野菜や肉、魚を購入する際には、軽減税率の8%が課税されます。一方、レストランで食事をしたり、コンビニで弁当を買ってイートインスペースで食べたりする場合は、標準税率の10%対象となります。

次に、酒類について見ていきましょう。対象かどうかのポイントになるのは、アルコール度数です。

基本的に、酒類は標準税率(10%)の対象品目です。ただし、酒税法では、アルコール度数が1度(=1%)を超えるものを“酒類”と定義しています。

つまり、ビールやワインなどはもちろん、調理に用いる本みりんや料理酒は、軽減税率の対象外です。しかし、アルコール分1%未満の料理酒や、みりん風調味料などは飲食料品に分類されるため、軽減税率(8%)の対象になります。

そのほか、週2回以上発行される定期購読の新聞や、税抜き価額が1万円以下で、食品の価額の占める割合が2/3の一体資産(玩具付きのお菓子など)も、軽減税率の対象になります。

| 軽減税率(8%) | 標準税率(10%) | ||

|---|---|---|---|

| 飲食料品 | ●精米、野菜、精肉、鮮魚、乳製品、パン類、菓子類など ●食用の氷 ●甘酒、みりん風調味料(アルコール分1%未満)、ノンアルコールビール | 飲食料品 ではない | ●家畜用の動物 ●鑑賞用の魚 ●保冷用の氷、ドライアイス ●酒類(ビール、ワイン、日本酒、みりん、調理酒など) |

| 外食 ではない | ●テイクアウト ●出前 ●学校給食、老人ホームなどで提供される食事 ●ホテル・旅館の客室冷蔵庫内の飲料 | 外食 | ●レストランや出張料理、屋台での食事 ●社員食堂や学生食堂での食事 ●ホテルのルームサービス |

| 新聞の譲渡 | 週2回以上のペースで発行される新聞(定期購読) | 新聞の譲渡 ではない | コンビニなどで販売される新聞 電子版の新聞 |

軽減税率対象品目をケース別にわかりやすく紹介

軽減税率(8%)の対象品目は、酒類・外食を除く飲食料品と新聞です。しかし、シチュエーションによっては同じ商品でも軽減税率の対象外となるケースがあります。以下で、その例をご紹介します。

| 軽減税率(8%) | 標準税率(10%) | 解説 |

|---|---|---|

| 出前 | ケータリング | 出前は単なる“配達”のため、持ち帰りと同じ軽減税率です。一方、ケータリングは調理や給仕が含まれるので外食と判断され、標準税率が課せられます。 |

| 映画館での飲食 | カラオケ店での飲食 | 飲食設備がない映画館で購入する飲食料品は、持ち帰りとみなされ軽減税率の対象となります。一方、カラオケボックスは飲食設備(テーブル等)のある場所に該当するため、標準税率です。 |

| ミネラルウォーター | 水道水 | ミネラルウォーターは飲用を前提とした商品のため、飲食用品に分類されます。一方、水道水は飲用以外にも用いられるため、軽減税率の対象外になります。 |

| 飲食店のレジ前にある菓子類 | 飲食店での食事 | レストランなどの飲食店での会計はすべて標準税率(10%)と思われがちですが、持ち帰りの飲食料品であれば、軽減税率(8%)対象になります。 |

| オロナミンC (大塚製薬) | リポビタンD (大正製薬) | オロナミンCは清涼飲料水なので、軽減税率の対象です。一方、リポビタンDは指定医薬部外品となり、標準税率が課せられます。 |

| テイクアウト用としての注文 | 食べきれない分のテイクアウト | 飲食店において、はじめからテイクアウトとしていた場合は軽減税率が適用されます。しかし、一旦は店内で食事をし、食べきれない分をテイクアウトに変更したとしても、軽減税率の対象にはなりません。 |

| 果実狩りで収穫した果物の購入 | 果物狩りで収穫した果物の果樹園内での飲食 | 果物狩りで収穫した果物を持ち帰るのはテイクアウトとみなされ、軽減税率(8%)となります。一方、果樹園内で食べる場合は、外食に該当するため標準税率(10%)です。 |

| 小・中学校(義務教育)で提供される給食 | 高校などに設置された学食での食事 | 小学校や中学校などで提供される給食は軽減税率の対象に指定されています。これは、給食以外に食事を取る選択肢がないためです。一方、高校などの学食は、利用しないという選択肢があるという考え方から、軽減税率の対象外にされています。 |

軽減税率制度が事業者へ与える影響とは?

軽減税率が適用されたことにより、企業や小売店にはさまざまな影響が及びました。

例えば、店舗では、軽減税率に対応するためにレジシステムを改修したり、入れ替えたりする必要があります。「複数税率対応レジの導入等支援」といった補助制度はあったものの、対応には大きな労力が求められました。また、制度実施に合わせた従業員への教育、制度に対応した領収書等のフォーマットの準備が必要です。

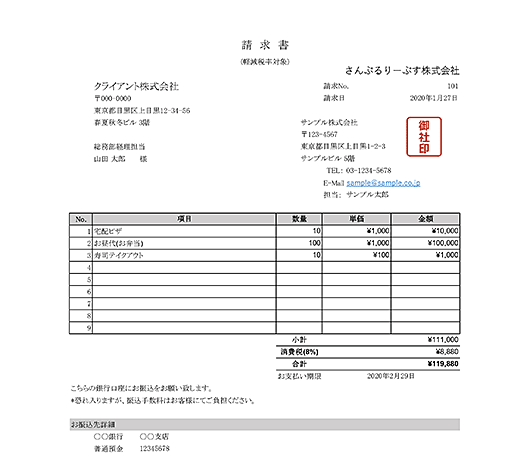

さらに、企業の経理部門にも大きな影響がありました。軽減税率対象品目の売上や仕入れのある事業者の場合は、記帳時に税率ごとの区分が求められます。それに合わせて、請求書等のフォーマット変更が必要になりました。具体的には、軽減税率の対象品目を明記と、税率ごとの合計対価額の記載が必要になります。

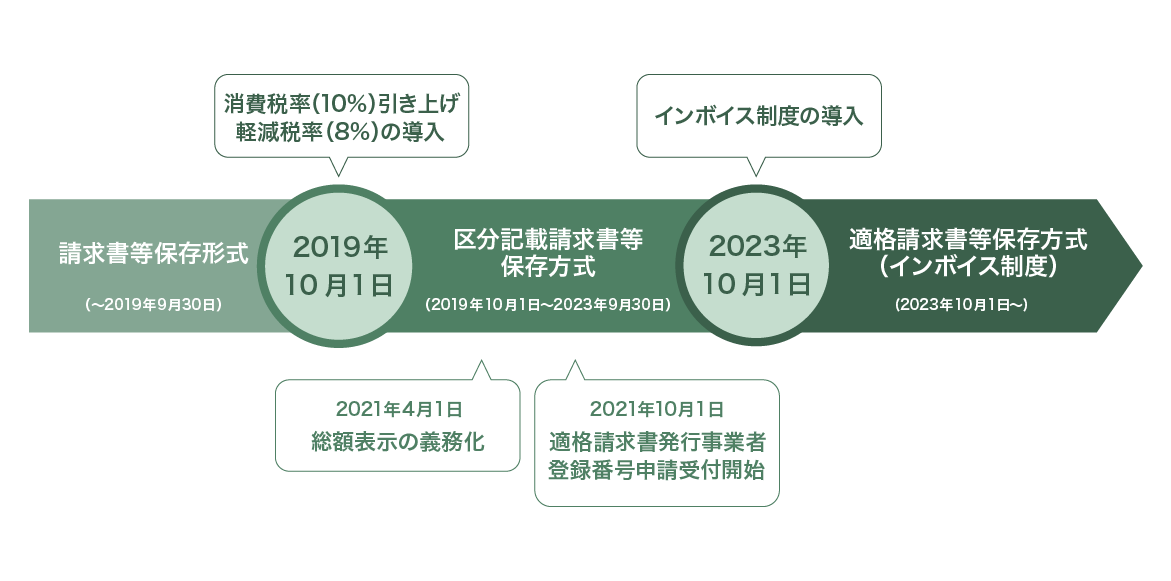

なお、上記は現在適用されている「区分記載請求書等保存方式」に基づく記載方法です。2023年10月1日には「適格請求書等保存方式(インボイス制度)」に移行する予定となっているため、新しい制度に基づいた記載が必要になります。

「区分記載請求書等保存方式」はあくまでも移行措置であり、2023年10月1日までに、すべての書類の記載方法を「適格請求書等保存方式(インボイス制度)」へと合わせなくてはなりません。

軽減税率制度は複雑ですが、設備や書類フォーマットを制度に対応させれば、運用自体は難しくありません。会計における税率の区分についても、システム化できていれば迷うことはないでしょう。軽減税率に対応したエクセルテンプレートはこちらをご確認ください。

一方、請求書等の書類については、今後移行する予定の「適格請求書等保存方式(インボイス制度)」に向けた対応も必要です。フォーマットを早めに準備するなど、対策を検討しましょう。

かんたんにインボイス制度対応の請求書を作成する方法

インボイス制度にスムーズに対応するには、クラウド型請求管理サービス「MakeLeaps(メイクリープス)」がおすすめです。 「MakeLeaps」なら、インボイス制度対応の請求書を簡単に作成でき、請求書の発送から入金管理まで、幅広い業務を効率化できます。

この機会にまずは無料のサービス紹介資料をご覧ください。