目次

[非表示]近年では現金払いや銀行振り込みだけでなく、クレジットカードや電子マネーによる決済が浸透し、支払い方法も多様化しています。

そのような環境の変化によって、決済方法によって領収書の書き方にも違いが生まれています。よって、決済方法ごとの正しい領収書作成方法を理解しなければなりません。

そこで今回は、支払いパターン別の領収書の作成方法や、取扱いの注意点について解説します。

領収書の役割とは?レシートではだめ?

領収書は「金銭または有価証券の受理を証明するもの」として、日常生活だけでなく、会社の経費精算や個人事業主の確定申告においても頻繁に使用されています。

特に税務調査においては、事業者の売上や経費のチェックに際し、請求書や領収書などの取引の根拠となる資料を提示することによって、「取引の事実」を証明することができます。

領収書が存在することで、単純に「金銭のやり取りがあった」という事実だけでなく、その背景にある取引の存在自体を証明することにもつながります。

したがって、税務調査で取引の根拠となる領収書や請求書などを提示できない場合には、経費計上が認められないなどのリスクも発生するでしょう。

つまり、会計上の領収書は、取引の「正当性」や「真実性」を証明する証憑書類のひとつとして、契約書や請求書と同様に重要な役割を担っているのです。

なお消費税法においては、領収書等の記載事項として「取引年月日」や「発行者名」、「取引金額」「取引内容」「受取人名」などが必要となります。また、領収書以外の証憑書類でも代用は可能であるため、日付や金額、購入明細等が記載されたレシートも証憑書類として認められています。

領収書と領収証の用語の違いや、レシートによる代用方法については、「「手書きの領収書」の書き方を解説!レシートと併用すべき?」で詳しく解説していますので、ぜひご参照ください。

パターン別に領収書の書き方を解説

近年では代金の決済方法も多岐に渡っており、現金支払や銀行振り込みだけでなく、クレジットカードや電子マネーによる決済も増加しています。以下では、決済方法ごとの領収書の書き方について解説します。

銀行振り込みの場合

銀行振り込みの場合には、振り込みを行った際の取引明細書や引落明細書が支払いの証明になるため、領収書の代わりとして使用することができます。

ただし、これらの書類には取引の内容が記載されていないので、見積書や請求書などが作成されておらず、ほかの証憑によって取引内容を証明できない場合には、領収書の発行を依頼される可能性もあります。

そのような場合において領収書を発行する際には、銀行振り込みであることがわかるよう、備考欄などに「振り込みでの入金」と明記し、現金払いの領収書と混在しないように作成しましょう。

クレジットカード決済の場合

クレジットカード決済の場合にも、クレジットの利用伝票やレシート、カード会社からの請求明細書によって取引の事実を確認できるため、原則として領収書の作成は必要ありません。

ただし、消費税法においては、「発行者(売り主)の氏名」や「取引年月日」「取引金額」「取引内容」「受取人(買い主)」などの情報が記載されている必要があり、カード会社からの請求明細書や一部の利用伝票においては、要件を満たさないケースも考えられます。

そのような場合には、利用者から領収書の発行依頼を受けるケースもありますが、領収書を発行しても問題はありません。しかし、クレジットカード決済の場合、金銭の授受に関しては売り主と買い主の間で直接的に行われたものではないため、領収書に「クレジットカード利用」などと記載するようにしましょう。

なお、クレジットカード決済の場合、クレジットカード会社から後日代金が支払われる「信用取引」に該当します。

そのため、クレジットカード決済に関して発行した領収書は、印紙税の課税文書である「売上代金に係る金銭又は有価証券の受取書」には該当せず、収入印紙の貼付は不要となります。

ただし、上記の取扱いについては、領収書に「クレジットカード利用」である旨を明記する必要があります。その記載がない総額5万円以上の領収書については課税文書に該当し、収入印紙の貼付が必要となりますので、ご注意ください。

電子マネー決済の場合

チャージ式の電子マネーに関しては、現金を電子マネーに両替して決済しているに過ぎないため、電子マネー決済は現金による支払いと同様に扱います。

したがって、取引の支払者から依頼があった場合には、領収書を発行しなければなりません。なお、現金払いと同様であるため、総額5万円以上の領収書に関しては収入印紙の貼付が必要となります。

手書きの領収書の場合

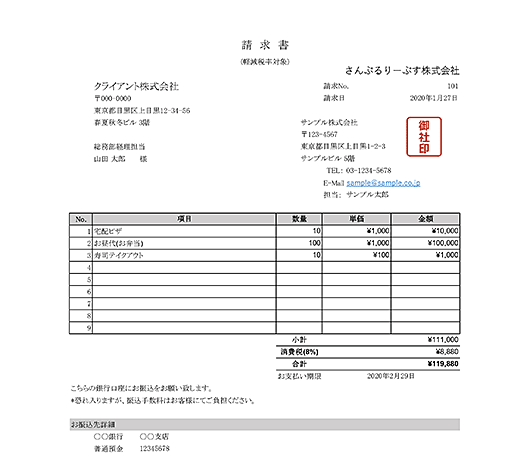

領収書を手書きで作成する場合には、以下の内容を記載してください。

- 宛名

- 日付

- 金額

- 但し書き

- 発行者名

宛名は相手先が特定できない空欄や「上様」のような書き方ではなく、会社名に関しても正式名称で記載してください。金額については、頭に「¥」マーク、3桁ごとに「,」、末尾には「-」や「也」を付すなど、改ざん防止のための対策を講じることをおすすめします。

但し書きを記載する場合には、「お品代」のような曖昧な表現ではなく、「飲食代」や「書籍代」など、第三者が見て支払内容がわかるような記載方法が望ましいです。

また、消費税の軽減税率導入によって、「軽減税率の対象品目であることの表記」と「税率ごとに区分して合計した税込価格」についても記載する必要があります。

特に売上の中に10%分と軽減税率対象分が混在するようなケースでは、1枚の領収書に税率ごとの合計額を記載するか、税率ごとに領収書自体を分けて発行するなどの対応が必要となります。

なお、領収書に記載する金額が5万円以上の場合には、領収書に収入印紙を貼付しなければなりません。

領収書を手書きで作成する場合の注意点に関しては、「「手書きの領収書」の書き方を解説!レシートと併用すべき?」で詳しく解説していますので、ぜひご参照ください。

領収書を取り扱う際の注意点

税法においては領収書の保存期間が定められており、法人と個人事業主でその年数は異なります。法人の場合に適用される「法人税法」においては、領収書は「帳簿書類」に該当し、原則として7年間の保存義務が生じます。

この場合の保存義務の起算点は領収書の発行日ではなく、「法人税申告期限日の翌日」となるためご注意ください。

なお、青色申告書を提出した事業年度で、繰越欠損金が生じた事業年度に関しては、上記の保存義務は10年間(平成30年4月1日よりも前に開始した事業年度の場合は9年間)となります。

個人事業主の場合に適用される「所得税法」においては、白色申告であれば5年間、青色申告であれば7年間の保存義務があります。ただし、青色申告の場合でも、前々年の所得が300万円以下であれば5年間となります。また法人と同様に、申告義務の起算点は領収書の発行日ではなく、「確定申告の期限日の翌日」となります。

さらに、法人・個人を問わず、消費税の課税事業者が仕入税額控除を行う場合には、その領収書を7年間保存しなければなりません。したがって所得税法によって5年間の保存義務が適用される個人事業主に関しても、消費税の課税事業者に該当する場合には、7年間保存する必要があるためご注意ください。

なお、領収書や請求書などを紛失し、適切に帳簿書類が保存されていない場合には、法人税や所得税の計算上、経費として認められないだけでなく、追徴課税や青色申告の承認が取り消されるなどの罰則が適用されるリスクもあります。

今回は支払方法ごとの領収書の書き方や保存義務について解説しました。

事業を営むうえでさまざまな決済方法が利用される現代社会においては、領収書のあり方も少しずつ変容しています。今回解説した内容をもとに、正しい領収書の発行や保存方法を実施しましょう。

<監修者プロフィール>

服部大税理士事務所/合同会社ゆとりびと 代表社員

税理士・中小企業診断士 服部 大

2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。

平均年齢が60歳を超える税理士業界の数少ない若手税理士として、顧問先の会計や税務だけでなく、創業融資やクラウド会計導入支援、補助金申請など、若手経営者を幅広く支援できるよう奮闘している。

執筆や監修業務も承っており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

事務所ホームページ:https://zeirishihattori.com