目次

[非表示]ビジネスにおいて外注費が発生するケースもあるでしょう。外注費が発生した際には、会計の観点から請求書が必要となります。この記事では、外注費とは何なのかについて詳しく解説します。あわせて、取引先に請求書を発行してもらう方法や支払明細書についても解説するので、自社の経理業務に役立ててください。

外注費とは?

外注費とは、外部の法人や個人に業務を委託する際に発生する費用のことです。仕事をする際、自社では行えない業務や、社外に委託したほうが効率的な業務もあります。

たとえば、Webデザインの制作や製品のパッケージデザインなどは、ある程度の知識やセンス、スキルがなければ制作が難しいでしょう。このように、社内では難しい業務の一部を、外部に依頼した際に発生する費用を外注費と呼びます。

外注費と給与・支払手数料との違い

外注費と給与・支払手数料にはどのような違いがあるのでしょうか。ここでは、それぞれの違いについて解説します。

外注費と給与との違い

外注費と給与では、税金や社会保険料が異なります。外注費の場合には、課税仕入れ取引となります。課税仕入れ取引とは、製品の購入やサービスの供与を受けた際に消費税を含む支払いをしたもので、課税売上から消費税の控除が受けられるものです。消費税の控除が受けられるため、納付額を抑えられます。

また、業務を外注する際には雇用契約を結びません。雇用契約を結ぶと社会保険への加入が義務付けられますが、外注であれば社会保険料が不要で、人件費の削減にも役立ちます。

外注費と支払手数料との違い

外注費と混同しやすい項目として、支払手数料があります。外注費とは、業務の一部を社外の法人や個人に依頼した際に発生する費用です。一方支払手数料も、外部に業務を依頼した際に発生する費用となっています。

しかし、支払手数料は専門性の高い業務を依頼した際に発生するという点が、外注費とは大きく異なります。たとえば、弁護士や司法書士、税理士などに業務を依頼した際に発生する報酬を指します。専門性の高い業務を依頼した際に支払った金額は、支払手数料という勘定項目を使いましょう。

外注費が給与と認められたときの企業に与える影響とは?

外注費が給与として認められるケースもあります。この場合、企業にはどのような影響があるのでしょうか。

源泉所得税の課税

外注費の場合には、源泉所得税がかからないのが一般的です。しかし、外注費ではなく給与だと認定されてしまった場合には、その分に対して源泉所得税がかかります。源泉徴収の徴収漏れがあった場合、納めていなかった分を納付しなければいけません。

たとえば、月に25万円だった外注費が給与として認定された場合には、源泉所得税が36,400円かかります。1年の契約だと、支払金額は43万6,800円です。過去にさかのぼって給与だと認定された場合には、大きな金額になってしまいます。

消費税の納税額が増加する

外注費は、消費税を含んで支払いするため課税仕入れ取引になります。外注費として処理していた場合には、支払った消費税を仕入税額控除にできますが、外注費ではなく給与だと認定されてしまうと、納付する消費税の金額が増えてしまいます。

たとえば、外注費が110万円(内消費税10万円)だった場合には、10万円が仕入税額控除として差し引かれるため、納める消費税額は少なくなります。しかし、給与の場合は不課税のため仕入税額控除にはならず、消費税の全額を納めなければいけません。

加算税・延滞税の支払い

外注費が給与として認定されてしまった場合には、加算税や延滞税の支払いもプラスされます。本来は給与であるにもかかわらず、外注費として申告していることが発覚すると、加算税や延滞税といったペナルティが課せられてしまいます。

上述したように本来納めるべきだった税金を支払うだけではなく、ペナルティを含んだ金額を納めなければいけません。これを、追徴課税といいます。過去にさかのぼって外注費が否認されると、その分だけペナルティも重くなるため注意しましょう。

外注費が発生した際には請求書の発行が必要

上述したように、外注費は消費税や源泉所得税などがかからず、税金上有利な項目です。そのため、税務調査ではよく取り上げられる項目として知られています。外注費が発生した場合には、給与と区別して処理しましょう。

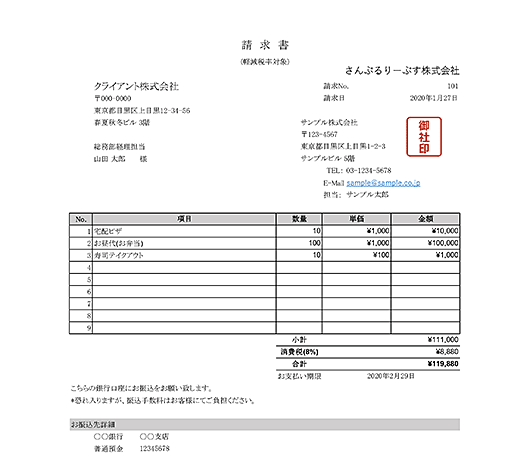

請求書を発行することにより、外注費の証憑となるため、取引先から請求書をもらうことを忘れないようにします。請求書に記載すべき項目は以下です。

・請求書発行者の氏名または名称

・取引年月日

・取引内容

・税率ごとに合計した税込対価の額

・交付を受ける事業者の氏名または名称

※参考:No.6625 請求書等の記載事項や発行のしかた | 国税庁

外注費が発生した際に取引先に請求書を発行してもらうには?

外注費が発生した際には、一般的に請求書を作成します。もし取引先から請求書が送られてこない場合には、送付を促しましょう。たとえば、請求書送付を依頼するメールや手紙を出す、または電話などで確認するようにします。

外注費が発生した際に請求書の発行依頼をする際の注意点

請求書発行の依頼をする際には、相手方に配慮したメールや手紙を出すことが重要です。取引先の状況はわからないため、請求書が手元に届いていないからといって、作成・発送されていないと断定したり、事務的過ぎたりすると印象が悪くなる場合があります。

「お忙しいところ恐れ入りますが」などを付けて、配慮した文面にしましょう。また、再発行を依頼する場合は、相手のミスを指摘するのではなく、修正箇所をわかりやすく伝えて丁寧にお願いします。

外注費が発生した際には請求書のほか支払明細書も発行しよう

外注費が発生した場合には、請求書に加え支払明細書を発行することで、取引先との認識違いが発生するリスクを低減できます。以下では、支払明細書の概要や発行するメリットを解説します。

支払明細書とは?

支払明細書とは、その名のとおり何らかの支払を行う取引において、支払が発生した際に発行する書類のことです。業務委託においては、業務を外部に委託しその報酬を支払う際に発行するケースが一般的です。

支払明細書では、支払いが発生した日時や取引内容(どのような業務なのか)、支払う料金、支払い対象の取引先の名称などを明記します。支払明細書を発行することで、支払う側・支払われる側の双方が、取引内容などに間違いがないかを確認できます。

取引先に支払明細書を発行するメリット

請求書の発行を依頼する際に支払明細書を送付することで、取引先は支払明細書の内容に沿って請求書を作成できます。個人事業主などで請求書発行に慣れていない場合、給与とみなされる可能性のある請求書を作成してしまう可能性があります。しかし、支払明細書を発行すれば、間違った請求書が発行されるリスクを軽減できるでしょう。

また、支払う予定の金額や取引内容などに間違いがないかを双方で確認できるため、支払いに関するリスクの回避にも役立ちます。

支払明細書の作り方

エクセルテンプレートや市販の明細書で作成するといった方法があります。簡易的なものを手書きで作成するのなら、市販のものを使用してもよいでしょう。エクセルで自作するケースもありますが、細かなミスが発生する可能性があるため、テンプレートを使用したほうが無難です。作成方法は以下のとおりです。

- エクセルでテンプレートを開く

- 上部に支払明細書と記載

- 明細書を発行もしくは送付する日付を記載

- 送付先の会社名と担当者名、発行元情報を記載

- 取引内容を記載(商品名や個数、単価、合計など)

請求業務を効率化するにはツールの活用がおすすめ

経理担当者にとって、請求業務は煩雑で負担となりやすい業務です。煩雑な請求業務の負担を軽減するために、請求管理ソフトを活用するとよいでしょう。請求管理ソフトでは、請求書などの書類を簡単に作成し、データを一元管理できるため、業務効率化を実現できます。

「MakeLeaps」では、請求書や納品書、見積書など全部で9種類の書類が簡単に作成できます。作成した書類はワンクリックで、印刷・封入・投函まで完了できるため、経理担当者の負担を大幅に削減可能です。

まとめ

外注費として認定されるには請求書の発行が重要ですが、エクセルによる書類作成はミスが起こりやすくなります。請求管理ツールならミスの軽減が可能で、発行書類の電子化によるコスト削減や業務効率化にもつながります。

クラウド型請求管理サービス「MakeLeaps(メイクリープス)」は、見積書から請求書までクラウド上で簡単に作成・共有でき、作成した書類はワンクリックで印刷・封入・投函まで完了できます。また、上長は時間や場所を問わずWeb上で承認できるため、書類確認の時短も可能です。請求業務の効率化をお考えなら、ぜひ一度、30日間の無料トライアルでお試しください。