目次

[非表示]こんにちは。請求業務をかんたんにするクラウドサービス「MakeLeaps(メイクリープス)」事務局です。

領収書は、金銭の支払いを証明する書類で、証憑書類の1つです。法人向けに領収書を発行する際は、宛名や但し書きの記載など、様々なポイントに注意する必要があります。

今回の記事では、法人向けの領収書について知りたい方に向けて、その概要や発行手段を解説します。レシートとの違いや保存期間など、役に立つ情報もあわせて紹介するので、ぜひ参考にしてください。

法人向けの領収書とは

領収書は、金銭の支払いがあったことを証明する書類です。印紙税法によって定められており、取引内容などの証明になる証憑書類の1つです。「領収書」という表記になっている必要はなく、レシートや請求書でも領収書として扱えます。

領収書は、店(業者)などから個人に対して発行されるものと、法人に向けて発行されるものがあります。法人に向けて領収書を発行する際は、領収書を受け取る側から、書き方について要望があるケースも多いです。今回は、個人に対して発行されるものではなく、法人向けとしての領収書について解説していきます。

発行する理由

領収書を発行する理由は、お金を支払う側が「商品やサービスの代金を確実に支払った」と証明するためです。例えば経費精算や経理処理を行う場合、その経費となる根拠が必要になります。領収書は、金銭の支払いがあった証明として使えるので、帳簿をつけるための根拠として機能します。

領収書は、税金を申告した後でも、帳簿書類として保管しておく必要があります。そのため、特にお金を支払う側にとって、領収書の存在は重要です。

レシート・領収証・預かり証との違い

領収書とレシート・領収証・預かり証には、違いがあります。ここでは、それぞれの相違点について解説します。

領収書とレシートの違い

領収書とレシートの違いは曖昧で、場合によっては同じように扱います。領収書は、レシートや預かり証、領収証などの総称です。要するにレシートは、領収書という大きなカテゴリーに含まれるものであり、領収書と同じような役割を果たします。

具体的には金額や購入品の内容、日付、店名などが記載されていれば、領収書として認められるのが通例です。

領収書と領収証の違い

領収書と領収証は、ほとんど同じ意味で使われるもので、明確な違いはありません。あえて違いを挙げれば、領収書は取引で金銭を受け取った証明として発行する「書類」であるのに対し、領収証は金銭を受け取った証明のために発行する「証券」である点です。

領収書と預かり証の違い

預かり証とは、他者の資産を一時的に保管することを証明する書類です。領収書と預かり証の違いは、所有権にあります。領収書は代金を受け取った時点で、代金の所有権が受取人に移ります。一方、預かり証では、資産の所有権は元の取引先のままです。

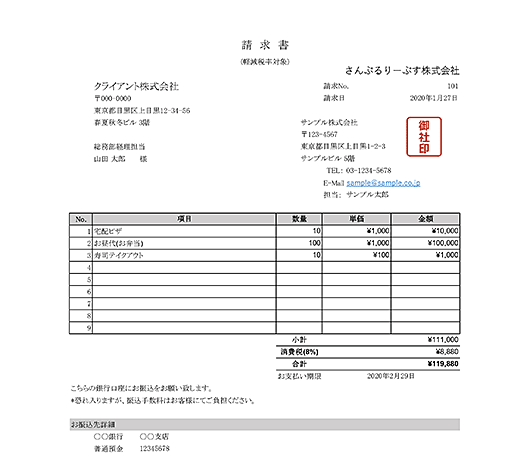

領収書の書き方

領収書の書き方には、押さえておきたいポイントがあります。ここでは、領収書の書き方について解説します。

タイトル

タイトルは、書類の上部左側、または中央に「領収書」と記載します。誤って破棄されることを防ぐため、タイトルは他の項目よりも太く大きな字体を選び、目立たせましょう。

日付

日付は、金銭を受け取った日付を記載します。商品・サービスの提供日と金銭の受取日が違う場合は、金銭の受取日を記載するのが基本です。西暦・和暦はどちらでも構いませんが、生年月日から省略せずに記載しましょう。

宛名

金銭を支払った人の氏名・名称を記載します。宛名を空欄にすることを依頼される場合もありますが、領収書の宛名を省略できる業者は小売業、飲食店業、タクシー業などの一部の事業者のみとなるため注意しなければなりません。

金額

金額は、受け取った金額を税込で記載します。金額の改ざんを防ぐために、以下のように記載しましょう。

・金額の数字の先頭に「¥」や「金」を記載する

・3桁ごとに「,」で区切る

・末尾に「-」や「也」を付ける

但し書き

但し書きは、何に対して金銭を支払ったのかを具体的に記載します。以下のように、語尾に「として」を付けましょう。

・書籍代として

・食事代として

・消耗品費として

・通信費として

・セミナー参加費として

内訳

内訳には、税率ごとに合計した対価の額を記載します。税率8%の商品・サービスの合計金額と、税率10%の商品・サービスの合計金額をそれぞれまとめます。インボイス制度が開始した現在は、「税率ごとに合計した消費税額」の記載も必要です。

発行者

領収書の発行元を明確にするために、発行者の欄に会社名・店舗名、個人の場合は氏名を記載します。インボイス(適格請求書)として発行するには、適格請求書等発行事業者の登録番号も記載が必要です。

収入印紙

売上代金が税別5万円以上の場合は、収入印紙を貼付しなければなりません。税別4万9,999円以下の領収書は、収入印紙は不要です。収入印紙の再利用を防ぐために、収入印紙を貼付したら、消印を押しましょう。

領収書発行の流れ

領収書を発行する流れは、以下のとおりです。

- 取引が行われる

- 支払われた金銭を確認し、取引先に対して領収書を発行する

- 必要であれば収入印紙を貼付する

- 領収書の控えを保管する

- 取引先に領収書を渡す

全体の流れを把握し、ミスなく発行しましょう。

法人カードでの支払いは領収書が不要になる

法人カードで支払いをした場合、領収書が不要になります。法人や個人に限らず、カードを発行するためには審査が必要です。審査に通り、「信頼に足る」と認められた場合のみカードが発行されるため、カード支払い自体に信用取引があります。

カードで決済をする場合、代金のやりとりが発生しないため、領収書の発行義務はありません。法人カードでの支払い自体に信用取引があり、なおかつ決済情報が電子データとして記録されるため、領収書の発行は不要になります。

もちろん、発行義務がないというだけで、領収書を発行すること自体は可能です。実際、クレジットカード決済であっても、慣習として領収書を発行する業者も多いです。その際、領収書には「クレジット払い」と記載します。

法人向けに領収書を発行する際に確認すること

法人向けに領収書を発行する際は、いくつかの注意点があります。ここでは、そのポイントを6つ解説します。

領収書発行先の名称が企業名になっているか

先ほども解説したように、法人向けに領収書を発行する際は、受け取り側から書き方の要望がいくつか発生します。まずは領収書発行先の名称を確認しましょう。

具体的に確認する項目としては、「領収書発行先の名称として企業名が必要かどうか」です。企業名が必要になる場合は、誤字脱字のないように、正式名称を漏れなく記載しましょう。

宛名の記載が必要か

宛名の記載が必要かどうかの確認も必要です。領収書の宛名を記入する際、担当者や企業名の記載が必要になる場合があります。相手方の要望を聞き、それに沿って記載しましょう。

担当者や企業名を間違えてしまうと、相手に悪い印象を与えてしまいます。先ほども触れたように、誤字脱字がないよう、しっかり確認したうえで発行するのが大事です。

但し書きの記載が正しいか

但し書きは、取引内容を明確にするために記載されるもので、個人向けであれば「◯◯代として」と書かれるのが一般的です。法人向けに領収書を発行する際は、簡単な記載だけでなく、具体的な内容を書く必要があります。

どこまで具体的に書くかは、相手方の要望によって異なります。但し書きの内容についても確認が必要です。

印紙が必要か

受け取った金額によっては、収入印紙を貼る必要があります。受取金額で5万円以上であれば、課税の対象になるため、収入印紙が必要です。印紙代は受取金額によって変動し、5万円〜100万円であれば200円、100万円超〜200万円以下であれば400円となります。

収入印紙を貼り付ける場合は、不正防止のため、領収書と印紙にまたぐように「割印」を押す必要があります。印紙を貼り忘れた場合、脱税とみなされ、印紙額面の3倍となる過怠税を支払うことになるので注意しましょう。

発行する義務があるか

発行する義務があるかどうかの確認も重要です。民法486条によれば、金銭の支払いをした法人は、領収書の発行を請求できます。領収書の発行を請求された場合、受取側の事業者は、それを発行する義務があります。

再発行に対応すべきか

領収書は、原則として、金銭のやりとりがあった際に一度だけ発行するものです。

特に領収書の再発行は、企業の不正につながるケースもあり、慎重に対応する必要があります。発行する領収書にあらかじめ再発行不可と記載しておくと良いでしょう。また、やむを得ない事情で再発行する場合も、再発行のスタンプを押して再発行であることを明確にするなど、注意して対応する必要があります。

領収書を発行する際に知っておきたいポイント

領収書を発行する際に、節税やトラブル回避のために知っておきたいポイントがあります。ここでは、4つのポイントについて解説します。

領収書を複数枚に分けることで収入印紙を節税できる

1つの取引の領収書を複数枚に分けると、記載金額を小さくでき、収入印紙の節税につながります。8万円の領収書は印紙税の対象となるため、収入印紙の貼付が必要ですが、4万円ずつに分ければ印紙税はかかりません。

内容に不備がある場合は再発行する

領収書の内容に不備が発覚したら、領収書を回収し、再発行しましょう。税務署に正式な書類として認められない可能性があるため、修正テープや修正液の使用は避けます。

紙媒体ではなくPDFでも発行できる

領収書をメールで添付したい場合は、紙媒体ではなくPDFで発行できます。電子帳簿保存法の要件を満たしていれば、紙媒体で原本を保存する必要もありません。

宛名が空欄でも発行者側の違反にならない

宛名が空欄のまま領収書を発行しても、発行者側の違反にはなりません。ただし、第三者に不正利用されるといったトラブル回避のためには、できるだけ記載することをおすすめします。

領収書を受け取る側の注意点

領収書を受け取る側として、注意すべき点もあります。ここでは、8つの注意点について解説します。

領収書の発行を拒否された場合はレシートを代用する

支払人から領収書発行の依頼がある場合は、代金の受取人は依頼に応じなければなりません。しかし、万が一領収書の発行を拒否された場合は、レシートを代用する方法があります。また、支払人は支払いを拒否することも可能です。

領収書を紛失した場合は経費計上できない

領収書を紛失した場合は、経費計上ができません。見つからない場合は、発行者に再発行を依頼しましょう。発行者には再発行の義務はないため、拒否される可能性があります。その場合は、出金伝票に記録し、領収書の内容を残します。

クレジットカードの利用明細書とお客様控えは両方保管する

クレジットカード決済の場合は、領収書が発行されないことが一般的です。そのため、クレジットカードの利用明細書やお客様控えは、どちらも保管しましょう。領収書と同様に経費精算に使えます。

レシートは領収書の代わりにできる

レシートは領収書の代わりとして経費計上できます。発行日・金額・内容・発行元が明記され、取引の事実がわかる書類であれば、領収書というタイトルが記載されていなくても、経費計上が可能です。

レシートがあれば後日領収書を発行してもらえる

領収書を受け取り忘れた場合、レシートがあれば後日発行してもらえる場合があります。ただし、後日発行でも領収書の日付は、取引日から変更できません。

交通系ICカードの扱いは企業で異なる

交通系ICカードを利用する際は、チャージしたときに券売機で領収書を発行しましょう。券売機で利用履歴の印字ができますが、領収書として認めるかどうかは企業次第で判断が分かれます。

ETCカードはETC利用証明書が領収書の代わりになる

ETCカードを利用した場合、基本的に領収書がもらえません。高速道路各社が発行するETC利用証明書や、クレジットカード会社の利用明細書が領収書の代わりになります。

返金が発生した場合は領収書を差し戻すとシンプルに処理できる

返金が発生した場合は、取引を取り消して全額を返金するケースと、金額の差額を払い戻すケースの2つの方法があります。差額の払い戻しは、受け取り側が領収書を発行しなければなりません。領収書を差し戻した方が、シンプルに処理できます。

法人の領収書やレシートの保存期間と方法

法人の場合、法人税法に基づき、領収書・レシートを保管する必要があります。ここでは、領収書の保存期間や保存方法を解説します。

法人の場合は7年間の保存が必要

法人における領収書は、法人税法で「帳簿書類」に属します。法人税法によれば、法人向けに領収書を発行する場合、原則として法人税申告期限日より7年間保存される必要があります。「領収書の発行日ではなく、法人税申告の期限日」です。

取引をする相手方の中には、領収書を紛失してしまう事業者もいるでしょう。しかし先ほども解説したように、領収書は原則として一度だけ発行するものなので、基本的に再発行は不可です。

領収書やレシートの保存方法

領収書やレシートが紙であれば、ファイルや封筒、ノートなどに貼って保存するのが一般的です。

領収書やレシートが電子データになっている場合は、必要な要件を満たした上でデータにて保存します。紙の場合、管理が大変になってしまう可能性があるため、昨今では電子データで保存する企業も増えています。

法人の領収書もペーパーレス化が可能

昨今では、クラウドサービスが充実しており、法人の領収書も次々とペーパーレス化しています。領収書の受取側から見れば、電子データとして領収書を保存できるため、長期保存など管理がしやすくなるメリットがあります。

電子データとして領収書を発行するため、発行者側の負担も軽減でき、双方の業務効率の改善につながります。クラウドサービスは、領収書を発行する側にとっても多くのメリットがあると言えるでしょう。

後から紙で送ると印紙が必要なこともある

領収書やレシートは電子データで送付できますが、後から紙で発行する場合、収入印紙が必要になるケースがあります。収入印紙の項目でも解説したように、受取金額が5万円以上になる時は、収入印紙を貼らなければなりません。

法人向けの領収書作成は「MakeLeaps(メイクリープス)」がおすすめ

法人向けの領収書作成は、「MakeLeaps(メイクリープス)」の利用がおすすめです。ここでは、特徴を解説します。

簡単に9種類の書類を作成

領収書をはじめ、見積書・発注書・納品書・請求書・検収書など9種類の書類を簡単に作成できます。クラウドで書類作成・承認・発送・入金管理まで一元管理できるため、請求業務の効率化が図れます。

郵送代行・メール送信が利用可能

郵送代行やメール送信も利用可能です。取引先への発送作業が、従来の印刷・三つ折り・封入・切手貼りといった作業が不要になり、ワンクリックで完了します。担当者の負担軽減につながります。

インボイス制度・電子帳簿保存法に対応

「メイクリープス」は、インボイス制度・電子帳簿保存法に対応したクラウドサービスです。テンプレートに沿ってデータ入力すれば、インボイス制度に対応した請求書を作成できます。また、電子帳簿保存法の要件を個別に確認しなくても、安心して導入可能です。

まとめ

法人向けの領収書は、金銭の支払いを証明する書類です。発行先の名称が企業名になっているか、宛名の記載が必要かといった点を確認して発行しましょう。領収書をペーパーレス化すると、業務効率化やコスト削減につながります。

クラウド型請求管理サービス「MakeLeaps(メイクリープス)」は、領収書や見積書、請求書などが、クラウド上で作成・共有できるサービスです。商取引に関する様々な書類を簡単に作成でき、ワンクリックで印刷・封入・投函が可能です。資料を無料でダウンロードできるので、ぜひご活用ください。